3

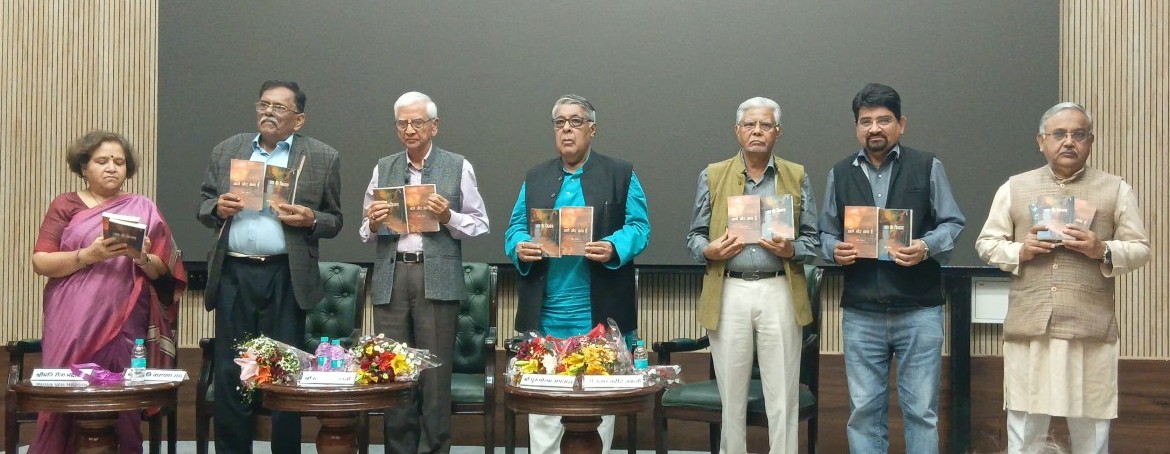

प्रो शिवाजी सरकार

नई दिल्ली | गुरुवार | 3 अक्टूबर 2024

चार साल के अंतराल के बाद अमेरिकी फेडरल रिजर्व द्वारा ब्याज दरों में 50 आधार अंकों (0.5%) की कटौती करने के हालिया फैसले ने वैश्विक चर्चा को जन्म दिया है। हालांकि, भारत के लिए यह कदम उतना फायदेमंद नहीं हो सकता जितना कुछ लोग उम्मीद कर रहे हैं। जबकि वैश्विक बाजार प्रतिक्रिया करते हैं, भारत को इससे जुड़े जोखिमों का सावधानीपूर्वक आकलन करना चाहिए, खासकर डॉलर के मूल्य में संभावित गिरावट और वैश्विक अर्थव्यवस्था में अप्रत्याशित रुझान।

भारत के लिए सबसे तात्कालिक चिंताओं में से एक घरेलू मुद्रास्फीति में संभावित वृद्धि है। पूर्वानुमान हैं कि अक्टूबर तक भारत में मुद्रास्फीति लगभग 5% तक पहुँच सकती है, और यह भारतीय रिजर्व बैंक (RBI) की निर्णय लेने की प्रक्रिया को जटिल बना सकता है। हालाँकि उद्योग जगत की ओर से RBI पर अमेरिकी फेडरल रिजर्व के नेतृत्व का अनुसरण करने और ब्याज दरों में कटौती करने का लगातार दबाव रहा है, लेकिन ऐसा लगता नहीं है कि RBI निकट भविष्य में ऐसा कोई कदम उठाएगा। RBI सतर्क बना हुआ है, कोई भी निर्णय लेने से पहले वैश्विक अस्थिरता और अन्य कारकों पर कड़ी नज़र रखता है।

स्टेट बैंक ऑफ इंडिया (एसबीआई) रिसर्च की एक हालिया रिपोर्ट भी बताती है कि आरबीआई द्वारा इस साल दरों में कटौती की उम्मीद नहीं है। इसके बजाय, फरवरी 2025 के अंत तक संभावित दर कटौती की घोषणा की जा सकती है। अमेरिका में मौजूदा स्थिति ऐसे निर्णय की जटिलताओं की एक झलक पेश करती है। कुछ विशेषज्ञों का मानना है कि अगर अमेरिकी अर्थव्यवस्था इतनी संघर्ष कर रही है कि फेड को तेजी से दर में कटौती करनी पड़े, तो इससे शेयर बाजार पर नकारात्मक असर पड़ सकता है। दूसरी ओर, सामान्य ब्याज दरों पर धीमी, अधिक क्रमिक वापसी कॉर्पोरेट मुनाफे को उतना गंभीर रूप से प्रभावित नहीं कर सकती है जितना कि आर्थिक मंदी करती है।

भारतीय रिजर्व बैंक (आरबीआई) को डॉलर के मूल्य में संभावित गिरावट और वैश्विक अर्थव्यवस्था में अप्रत्याशित रुझानों सहित संबंधित जोखिमों का सावधानीपूर्वक आकलन करना चाहिए। भारत के लिए सबसे तात्कालिक चिंताओं में से एक घरेलू मुद्रास्फीति में संभावित वृद्धि है, जो आरबीआई की निर्णय लेने की प्रक्रिया को जटिल बना सकती है।

आरबीआई सतर्क है और कोई भी निर्णय लेने से पहले वैश्विक अस्थिरता और अन्य कारकों पर कड़ी नज़र रखता है। निकट भविष्य में ब्याज दरों में कटौती की संभावना नहीं है, और आरबीआई की प्राथमिकता जमाकर्ताओं के हितों की रक्षा करना और अल्पकालिक लाभ की तुलना में दीर्घकालिक स्थिरता को प्राथमिकता देना होना चाहिए।

हालांकि, यह याद रखना महत्वपूर्ण है कि शेयर बाजार जरूरी नहीं कि समग्र अर्थव्यवस्था का सटीक प्रतिबिंब हो। वास्तव में, शेयर बाजार अक्सर भावनाओं और अटकलों पर काम करता है, जैसा कि भारत में हाल ही में हुई तेजी में देखा गया है। ब्लूमबर्ग जैसे वित्तीय संस्थानों ने अमेरिकी ब्याज दरों में कटौती को सकारात्मक रूप से लिया है, और कई लोगों ने इसे एक अच्छा कदम माना है। फिर भी, ब्याज दरों में कटौती और शेयर की बढ़ती कीमतों के बीच सटीक संबंध हमेशा स्पष्ट नहीं होता है।

भारत के लिए, रुपए की मजबूती और भी चुनौतियां खड़ी कर सकती है, खास तौर पर निर्यात के मामले में। प्रतिस्पर्धी वैश्विक बाजार में, मजबूत रुपए का मतलब यह हो सकता है कि डॉलर में परिवर्तित होने पर भारतीय निर्यात कम आकर्षक हो जाएगा। इससे डॉलर में रखे गए भारत के विदेशी मुद्रा भंडार के मूल्य पर भी असर पड़ सकता है।

इन चिंताओं के बावजूद, भारत वैश्विक दर आंदोलनों के तत्काल प्रभावों से कुछ हद तक अछूता प्रतीत होता है, जैसा कि विदेश सचिव अजीत सेठ ने बताया है। देश की अर्थव्यवस्था के बढ़ने का अनुमान है, और मुद्रास्फीति फिलहाल नियंत्रण में है। वैश्विक परिवर्तनों और भारत पर उनके संभावित प्रभाव पर चर्चा करने के लिए RBI की मौद्रिक नीति समिति अक्टूबर में बैठक करेगी। हालाँकि, यह संभावना नहीं है कि उस समय दर में कटौती की घोषणा की जाएगी, खासकर अमेरिका और भारत के बीच अलग-अलग मुद्रास्फीति परिदृश्यों को देखते हुए।

अमेरिका में मुद्रास्फीति 9% के उच्च स्तर से गिरकर लगभग 2% पर आ गई है, जिसे अभी भी कुछ मानकों के अनुसार उच्च माना जाता है। फेडरल रिजर्व द्वारा दरों में कटौती का निर्णय मुख्य रूप से उद्योग और व्यापार के दबाव से प्रेरित था, जो वैश्विक प्रवृत्ति को दर्शाता है जहां सरकारें बहुराष्ट्रीय निगमों से तेजी से प्रभावित हो रही हैं।

इस बात की चिंता है कि भारत को भी अंततः दरों में कटौती के लिए इसी तरह के दबाव का सामना करना पड़ सकता है, भले ही स्थिति वास्तव में इसकी मांग करती हो या नहीं। कई पर्यवेक्षकों का मानना है कि केंद्रीय बजट की प्रस्तुति से पहले दरों में कटौती की संभावना है। अल्पावधि में, शेयर बाजार ने अमेरिकी दरों में कटौती की खबर पर सकारात्मक प्रतिक्रिया व्यक्त की है, जिसमें बॉम्बे स्टॉक एक्सचेंज के सेंसेक्स और नेशनल स्टॉक एक्सचेंज के निफ्टी जैसे सूचकांकों में बढ़त देखी गई है।

हालांकि, कम ब्याज दरें कोई सार्वभौमिक समाधान नहीं हैं। हालांकि वे उधार लेने की लागत कम कर सकते हैं, लेकिन यह केवल भविष्य की तारीख से लागू होता है। अगर RBI दरों में कटौती करता है, तो यह उपभोक्ताओं और व्यवसायों दोनों के लिए ऋण सस्ता कर सकता है। इससे कंपनियों को विस्तार करने और उपभोक्ताओं को कम बंधक दरों वाले घरों जैसी बड़ी खरीदारी करने की अनुमति मिल सकती है। लेकिन इसके संभावित नुकसान भी हैं।

ब्याज दरों और व्यापक अर्थव्यवस्था के बीच संबंध जटिल और अप्रत्याशित है। कम दरें हमेशा अर्थव्यवस्था को बढ़ावा नहीं देती हैं, और कुछ मामलों में, वे कुछ क्षेत्रों, विशेष रूप से बैंकिंग उद्योग पर नकारात्मक प्रभाव डाल सकती हैं। एक निश्चित बिंदु से अधिक ब्याज दरों को कम करना प्रतिकूल हो सकता है। बैंकों को लाभप्रदता बनाए रखने के लिए संघर्ष करना पड़ सकता है, जैसा कि 2007-2008 के वित्तीय संकट के दौरान देखा गया था। उस अवधि के दौरान, यूएस फेडरल रिजर्व ने सितंबर 2007 में दरों में कटौती शुरू की, लेकिन अगले वर्ष शेयर बाजार में फिर भी 20% से अधिक की गिरावट आई।

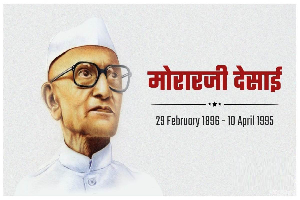

भारत को भी ब्याज दरों में कटौती के मामले में चुनौतियों का सामना करना पड़ा है। 2008-2009 के वित्तीय संकट के दौरान, कॉर्पोरेट निवेश को प्रोत्साहित करने के प्रयासों के कारण सार्वजनिक बैंकिंग क्षेत्र में गंभीर संकट पैदा हो गया था। गैर-निष्पादित परिसंपत्तियाँ (एनपीए) आसमान छू गईं, जिसके कारण कई सार्वजनिक क्षेत्र के बैंकों का पुनर्गठन और विलय करना पड़ा। तब से भारतीय बैंकिंग प्रणाली कई संकटों से गुज़री है, और आरबीआई के लिए सावधानी से कदम उठाना महत्वपूर्ण है।

अंततः, RBI की प्राथमिकता केवल निगमों की जरूरतों पर ध्यान केंद्रित करने के बजाय जमाकर्ताओं के हितों की रक्षा करना होनी चाहिए। मुद्रास्फीति एक महत्वपूर्ण चिंता बनी हुई है, और आने वाले महीनों में ब्याज दरें बढ़ाना अधिक विवेकपूर्ण कदम हो सकता है। इससे अर्थव्यवस्था और जमाकर्ताओं दोनों को लाभ होगा, जो वर्तमान में अपनी बचत पर घटते रिटर्न को देख रहे हैं। जबकि विभिन्न निहित स्वार्थों से दबाव है, देश को उम्मीद है कि RBI सही निर्णय लेगा और अल्पकालिक लाभों की तुलना में दीर्घकालिक स्थिरता को प्राथमिकता देगा।

निष्कर्ष के तौर पर, जबकि अमेरिकी फेडरल रिजर्व की ब्याज दरों में कटौती का वैश्विक बाजारों पर तत्काल प्रभाव पड़ सकता है, भारत को इस स्थिति को लेकर सावधानी बरतनी चाहिए। आने वाले महीनों में आरबीआई के फैसले देश की आर्थिक प्रगति को निर्धारित करने में महत्वपूर्ण होंगे, और यह आवश्यक है कि ये फैसले स्थिरता और व्यापक सार्वजनिक हित को ध्यान में रखकर लिए जाएं।

---------------